Você sabe exatamente o que é o Lucro Presumido? O pagamento de impostos é, via de regra, um dever de toda empresa. Por isso, entender como funciona o sistema tributário e as normas para calcular os tributos devidos é essencial para não perder dinheiro.

CEOs, gestores e profissionais que lidam com gestão financeira devem buscar conhecer as particularidades da regra tributária aplicada à sua empresa para evitar prejuízos e problemas fiscais, bem como para tomar as melhores decisões para o negócio.

Quando a Receita Federal apura os impostos com base no valor estimado de lucro em um determinado período, e não no montante verdadeiramente obtido pelo empreendimento, temos o chamado Lucro Presumido. Para se chegar a esse valor, há ainda outras variáveis que falaremos ao longo deste conteúdo.

Sendo assim, o objetivo deste artigo é explicar a forma de tributação presumida e mostrar como calcular os impostos corretamente para ajudar você a avaliar se o Lucro Presumido é adequado ou vantajoso para a sua empresa. Boa leitura!

O que é o Lucro Presumido?

O Lucro Presumido é uma das formas de apuração para o recolhimento de impostos obrigatórios previstos no Código Tributário Brasileiro (Lei 5.172/1966). Ou seja, é um tipo de regime tributário usado para apurar o Imposto de Renda de Pessoa Jurídica (IRPJ) e a Contribuição Social Sobre o Lucro Líquido (CSLL) das empresas. Os outros são o Lucro Real e o Simples Nacional.

O conceito desse regime vem do próprio nome, já que é necessário presumir quanto uma organização vai lucrar em determinado período. Portanto, a base do cálculo dos valores devidos de IRPJ e CSLL é o lucro estimado. Para os tributos PIS e COFINS, a apuração é mensurada sobre o faturamento.

Todos os empreendimentos que não são obrigados a aderir ao Lucro Real podem fazer parte do Lucro Presumido. Contudo, antes de decidir o regime tributário mais adequado, gestores e contadores devem estudar possíveis cenários de apuração em seu planejamento tributário.

É preciso fazer um planejamento financeiro e o diagnóstico tributário ou basear-se em projeções e informações do ano corrente para simular quanto se pagará de tributo em cada um dos regimes que a empresa pode se enquadrar.

A seguir vamos detalhar o funcionamento do Lucro Presumido e como calcular os impostos IRPJ e CSLL. Para ajudar na gestão financeira da sua empresa no momento da apuração, um sistema ERP torna o trabalho mais fácil e eficiente. Conheça a plataforma Sankhya.

Como funciona o Lucro Presumido?

O regime do Lucro Presumido funciona com base nas seguintes variáveis:

- Atividade econômica da empresa;

- Margem de lucro atribuída para presumir a renda (conforme legislação);

- Faturamento do período de apuração.

Em resumo, significa que o percentual de margem usado para estimar o lucro do negócio é definido em função da atividade exercida, conforme legislações fiscais vigentes. Chamado de alíquota de presunção, este percentual (%) é aplicado sob o valor do faturamento no período de apuração dos impostos.

Por que o Lucro Presumido?

Considerado simplificado por ser menos burocrático em comparação ao Lucro Real, o regime do Lucro Presumido pode ser, em um primeiro momento, uma opção mais atraente para empresas com boa lucratividade.

Uma das vantagens desse regime é quando o faturamento do período analisado é maior do que o previsto. Neste caso, a apuração foi feita com base em um montante inferior. Logo, a organização teve menos impostos a pagar e mais lucro, diferente do Lucro Real, cujas alíquotas são aplicadas ao lucro efetivamente alcançado no período.

Em contrapartida, se o faturamento ficar abaixo do esperado, o valor calculado teve como base uma maior lucratividade, resultando em prejuízos fiscais.

Portanto, a possibilidade de um lucro maior, além de outros pontos favoráveis, como alíquotas mais baixas para PIS e COFINS, menor exigência de documentação – chamada de obrigações acessórias, torna o regime do Lucro Presumido uma boa opção.

Qual é o limite para o Lucro Presumido e o período de apuração?

Para ser elegível ao regime do Lucro Presumido, a organização deve ter um faturamento total no ano-calendário anterior igual ou inferior a R$ 78 milhões. Caso o tempo de atividade do negócio seja menor que 12 meses, o limite é de seis milhões multiplicado pelo número de meses em atividade.

Assim, as pessoas jurídicas cuja receita bruta total obtida com a comercialização de seus produtos e serviços não ultrapassar os valores estipulados na legislação podem ser enquadradas no Lucro Presumido. Mas aquelas que faturam acima do limite devem escolher, obrigatoriamente, o Lucro Real.

Atualmente, o período de apuração dos resultados da empresa para calcular o IRPJ e a CSLL é trimestral. As datas de encerramento do período são 31 de março, 30 de junho, 30 de setembro e 31 de dezembro de cada ano-calendário. Já os pagamentos devem ocorrer até o último dia útil do mês subsequente ao período trimestral.

Quais empresas se enquadram no Lucro Presumido?

Além da condição relacionada ao faturamento, apenas empresas de determinados setores podem escolher a sistemática do Lucro Presumido, visto que a legislação obriga alguns negócios a tributar pelo Lucro Real em função da atividade exercida ou da sua constituição societária ou natureza jurídica.

Neste sentido, podem ser enquadradas no Lucro Presumido os empreendimentos relativos a:

- Atividade rural;

- Comércio de mercadorias ou produtos;

- Construção civil;

- Profissionais liberais, como advogados, dentistas, administradores, médicos, contadores, engenheiros, economistas, consultores, entre outros;

- Serviços hospitalares;

- Transportadores;

- Transporte de cargas.

E as pessoas jurídicas que exercem as atividades reunidas a seguir estão automaticamente no sistema do Lucro Real:

- Instituições bancárias;

- Sociedades de crédito, financiamento e investimento;

- Sociedades corretoras de títulos, valores mobiliários e câmbio;

- Caixas econômicas;

- Empresas de arrendamento mercantil;

- Cooperativas de crédito;

- Estabelecimentos de seguros privados e de capitalização;

- Entidades de previdência privada, aberta, entre outras.

Conhecer bem o negócio e escolher o melhor regime tributário desde o início da empresa é um ponto-chave para o sucesso financeiro. Mas não é o único. É importante ter bem estabelecido o gerenciamento e o planejamento tributário e fiscal.

Caso o empresário não faça a escolha pelo Lucro Presumido na abertura da empresa, de acordo com a regra em vigor, ao se pagar a primeira quota ou quota única do imposto devido no primeiro trimestre de apuração de cada ano-calendário, a manifestação é efetivada automaticamente. Com isso, o regime fica considerado definitivo para os demais períodos do ano-calendário.

É importante que os gestores avaliem anualmente se esse é o regime mais vantajoso para a empresa. Se o percentual de lucro for acima do Lucro Real, talvez o Lucro Presumido não seja a melhor escolha para efetuar o cálculo.

A Receita Federal disponibiliza no seu site um material atualizado de perguntas e respostas sobre a tributação de pessoas jurídicas apresentando diferentes situações.

Alíquotas de presunção: IRPJ e CSLL

A alíquota de presunção é um percentual definido como margem de lucro, de acordo com a atividade comercial exercida pela empresa. A alíquota é usada para obter um valor de lucro estimado calculado ao montante faturado no período apurado, como mostra o cálculo abaixo:

| Lucro Presumido (LP) = faturamento total (R$) x alíquota de presunção (%) |

Assim, o regime do Lucro Presumido tem como base de cálculo o valor do lucro estimado para apurar o Imposto de Renda e da Contribuição Social.

Os percentuais da alíquota de presunção são:

Para apuração do Imposto de Renda Pessoa Jurídica (IRPJ)

Como regra, é aplicada a alíquota de presunção de 8,0% às atividades em geral para calcular o IRPJ.

Aqui estão algumas atividades de exemplo com percentuais específicos:

| Atividades | Percentuais |

| Revenda de combustível derivado de petróleo, álcool etílico carburante e gás natural | 1,6% |

| Serviços de transporte (exceto os de carga) | 16% |

| Prestação de serviços em geral relacionados a profissões regulamentadas (exceto serviços hospitalares) | 32% |

| Prestação de qualquer outra espécie de serviço não mencionado na legislação | 32% |

Para Contribuição Social Sobre o Lucro Líquido (CSLL)

Já para calcular a CSLL, a alíquota de presunção é:

| Atividades | Percentuais |

| Toda empresa que não se encaixa na outra alíquota (regra geral) | 12% |

| Prestação de serviços em geral, intermediação de negócios e administração, locação ou cessão de bens móveis, imóveis ou direitos | 32% |

Como calcular os tributos IRPJ e CSLL

Imagine uma empresa prestadora de serviços com faturamento anual de R$ 5 milhões, em que a alíquota de presunção é de 32% para o imposto de renda e a contribuição social.

Primeiro, é necessário obter o valor do lucro, como explicado:

| Lucro Presumido (LP) = faturamento total (R$) x alíquota de presunção (%) LP = R$ 5.000.000,00 x 32% LP = R$ 1.600.000,00 |

Em seguida, basta aplicar a alíquota correspondente ao imposto, conforme publicado no site da Receita Federal, para saber o valor devido.

- 15% – Imposto de Renda de Pessoa Jurídica, além de 10% sobre a parcela que ultrapassar R$ 20 mil por mês;

- 9% – Contribuição Social Sobre o Lucro Líquido (CSLL).

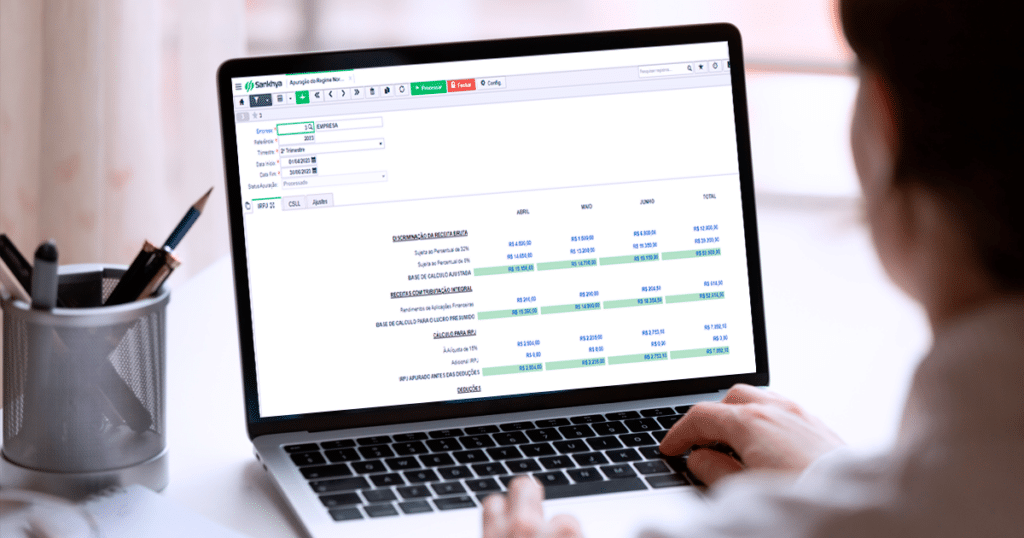

Lucro Presumido no ERP Sankhya

Sabemos que as empresas lidam com um grande volume de dados e informações no dia a dia. Portanto, a apuração dos impostos é um momento delicado quando não há organização e informações atualizadas.

Além da otimização de processos, um sistema de gestão empresarial como o ERP Sankhya mantém os dados de diferentes departamentos integrados e disponibiliza relatórios financeiros atualizados em tempo real e acessíveis de qualquer local.

Por se tratarem de impostos que partem da presunção da receita bruta, é indispensável que as receitas sejam registradas corretamente, assim como os cancelamentos e as devoluções.

Por isso, assegure que a ferramenta adotada na sua empresa possa ter as configurações fiscais atualizadas rapidamente e com facilidade, de acordo com as possíveis mudanças na legislação que venham a acontecer.

É importante registrar as receitas com tributação integral para que a empresa não sofra nenhum tipo de penalização pela ausência de tais receitas previstas em legislação. As deduções são igualmente importantes no momento de apurar os impostos, ou seja, aquilo que pode ser deduzido do valor do imposto precisa corresponder aos documentos fiscais correspondentes.

Assim, um sistema robusto com um conjunto de processos e rotinas de gestão financeira adequado vai tornar a apuração mais confiável e ágil. A plataforma Sankhya possibilita aos optantes pelo Lucro Presumido, tributados pelo Regime de Competência, realizar a apuração do IRPJ e da CSLL de maneira efetiva.

Fale agora com um dos nossos consultores e entenda como o ERP Sankhya pode ajudar.